中信建投陈果:牛市亢奋期,如何应用情绪指数判断市场?

- 体育

- 2024-11-03 21:00:13

- 325

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中信建投证券研究

文|陈果 夏凡捷

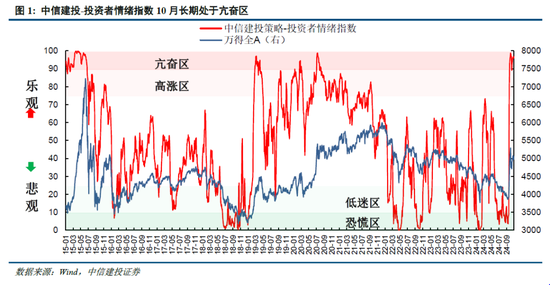

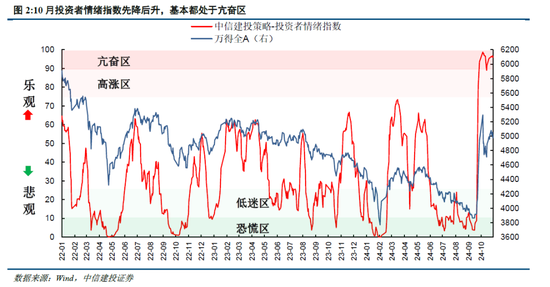

10月8日情绪指数高达98.8,和2020年7月13日的情绪高点情绪位置相同,此后几个交易日市场明显调整,10月17日降至90下方,但18日又重回亢奋区。此后市场情绪维持强势稳步上行,直到11月1日出现明显下滑。根据我们在2019-2021年牛市期间的经验,当市场处于牛市(指数位于年线和半年线上方),投资者情绪较高(超过50)时,投资者应该长期保有较高仓位。卖出信号一般会因为情绪指数处于极端高位或者一些分项指标发出预警信号时发出,例如10月8日情绪指数极端高位发出左侧卖出信号,以及10月底换手率、股债收益差、超买超卖等指标发出预警信号,投资者可以据此在10月初大幅减仓和11月初小幅减仓。

10月市场情绪长期处于亢奋区,为近四年最高水平:

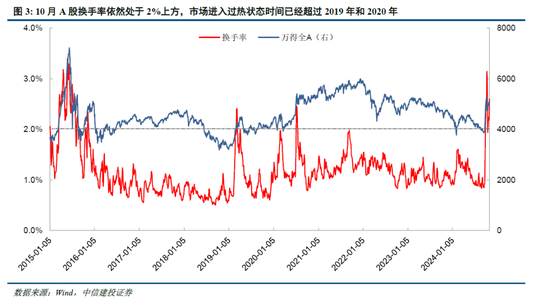

换手率:10月A股换手率依然处于2%上方,意味着市场进入过热状态,之后换手率往往领先股指回落。本轮行情市场进入过热状态时间已经超过2019年和2020年,更类似2015年。

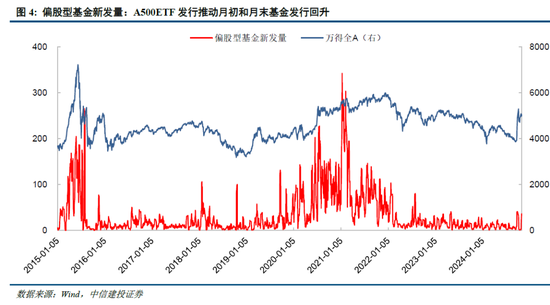

偏股型基金新发量:A500ETF发行推动了月初和月末基金发行的回升。随着市场进一步回暖,该指标有望持续上升,成为跟踪牛市情绪的关键指标,该指标飙涨至新高往往意味着市场见顶。

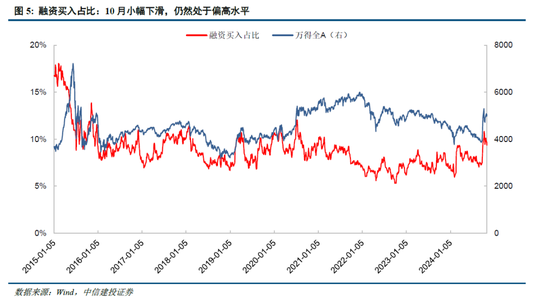

融资买入占比:10月初该指标一度超过10%,下旬稍有回落但总体偏高,这反映出杠杆资金对后市的预期大幅改善,从历史上该指标的前瞻意义来看,未来3个月市场有望维持强势。

隐含风险溢价:随着A股回暖,该指标9月下旬开始快速下滑,目前处于中位偏高水平,意味着权益资产目前配置性价比较好。

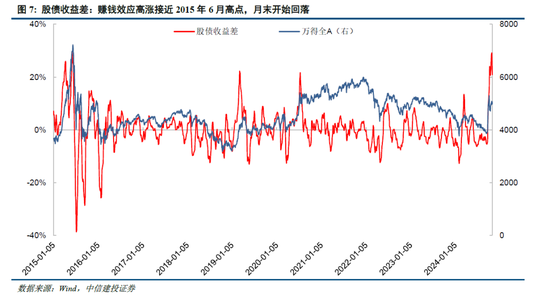

股债收益差:赚钱效应高涨接近2015年6月高点,月末开始回落。反映投资者短期赚钱效应的股债收益差指标9月末大幅回升,到10月28日甚至接近30%,和2015年6月5日的历史高点非常接近。这也预示着市场情绪即将迎来中期顶部,此后赚钱效应和市场情绪大概率回落。

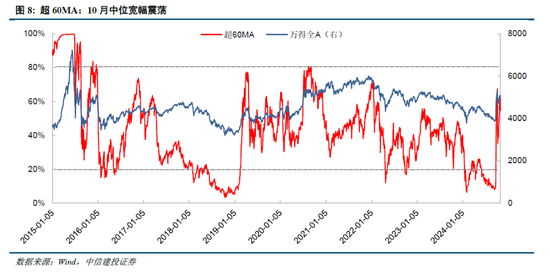

超60MA:该指标10月基本在35%-70%之间宽幅震荡,下旬基本维持在50%以上水平,市场中长期视角下处于强势状态。

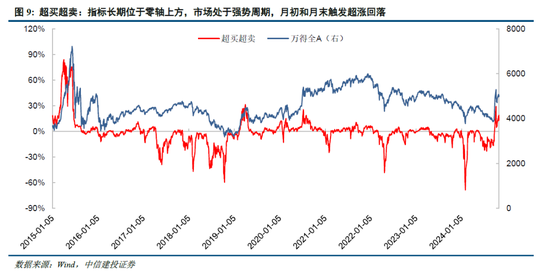

超买超卖:指标10月均处于零轴上方,市场进入强势周期,10月8日一度接近30%,10月31日则一度接近20%,指标短时间快速上涨提示了市场超涨回落风险。

2022年3月底,我们推出了中信建投策略-投资者情绪指数,由多个市场公开交易指标合成而来。该指数在A股历史行情重要区间都较好地反映了当时市场情绪水平,并且极高和极低点能够领先于行情反转,具有一定的预测能力。需要指出的是,该指数用于刻画市场的投资者情绪,是同步指标,其预测性主要由投资者情绪对市场的预测性来体现。投资者情绪指数推出后,受到了大量投资者的关注,因此我们从2022年4月底开始,以月报的形式,对当前市场情绪进行跟踪和展示,并给出分项核心情绪指标的历史走势和最新动向。2024年8月,我们再度推出了专题报告,回顾了情绪指数发布近两年半时间市场择时的实战效果,并总结了不同情绪状态下不同市场风格的表现。

10月市场情绪长期处于亢奋区,为近四年最高水平

在上个月的情绪月报中,我们指出当前高涨的投资者情绪,意味着A股市场已经进入了新阶段,我们更应该以牛市思维做出投资决策。从2015、2019和2020年的经验来看,情绪进入亢奋区后市场短期内往往还有一个继续走高的过程。此后随着情绪回落市场也有可能出现一定的调整,但这一调整并不意味着牛市行情的结束。这一判断体现在A股10月初的高开回落之中,但8个交易日的调整后,市场再度走强重回上行趋势。

9月24日,情绪指数大幅飙升并脱离恐慌区,发出右侧买入信号。到9月30日,情绪指数突破90,时隔3年重回高涨区,时隔4年重回亢奋区。投资者的热情在国庆假期持续积聚,并在10月8日开盘集中爆发,最终10月8日情绪指数高达98.8,和2020年7月13日的情绪高点情绪位置相同,明显超过2019年3月的情绪高点。如果研究8日市场细分的情绪状态,开盘时的情绪应该非常接近甚至可以达到100的极端水平,因此这是一个左侧卖出信号。此后几个交易日市场明显调整,10月17日降至90下方,但18日又重回亢奋区。此后市场情绪维持强势稳步上行,直到11月1日出现明显下滑。根据我们在19-21年牛市期间的经验,当市场处于牛市(指数位于年线和半年线上方),投资者情绪较高(超过50)时,投资者应该长期保有较高仓位。卖出信号一般会因为情绪指数处于极端高位或者一些分项指标发出预警信号时发出,例如10月8日情绪指数极端高位发出左侧卖出信号,以及10月底换手率、股债收益差、超买超卖等指标发出预警信号,投资者可以据此在10月初大幅减仓和11月初小幅减仓,并在市场调整后恢复较高仓位水平。

我们对各分项指标进行分析。七大指标中,换手率、偏股基金发行量、融资买入占比、隐含风险溢价、股债收益差数据经过5日平均平滑;超60MA、超买超卖两项指标原为周度数据,为了更加灵敏现在统一进行日度化,60周均线实质上改成了300日均线。下文均默认使用这一口径。

换手率:10月A股换手率依然处于2%上方。从历史上看换手率超过2%意味着市场进入过热状态,之后换手率往往领先股指回落。本轮行情市场进入过热状态时间已经超过2019年和2020年,更类似2015年。

偏股型基金新发量:A500ETF发行推动了月初和月末基金发行的回升。随着市场进一步回暖,该指标有望持续上升,成为跟踪牛市情绪的关键指标,该指标飙涨至新高往往意味着市场见顶。

融资买入占比:10月小幅下滑,仍然处于偏高水平。10月初该指标一度超过10%,下旬稍有回落但总体偏高,这反映出杠杆资金对后市的预期大幅改善,从历史上该指标的前瞻意义来看,未来3个月市场有望维持强势。

隐含风险溢价:快速下滑后处于中位偏高水平。6-9月该指标大幅上升至历史最高水平,不过随着A股回暖,该指标9月下旬开始快速下滑,目前处于中位偏高水平,意味着权益资产目前配置性价比较好。

股债收益差:赚钱效应高涨接近2015年6月高点,月末开始回落。反映投资者短期赚钱效应的股债收益差指标9月末大幅回升,到10月28日甚至接近30%,和2015年6月5日的历史高点非常接近。这也预示着市场情绪即将迎来中期顶部,此后赚钱效应和市场情绪大概率回落。

超60MA:10月中位宽幅震荡。该指标以中长期视角刻画市场强弱状况,反映市场上收盘价在60周均线(300日均线)上方的个股比例。从历史上看该指标超过80%/低于20%往往意味着市场情绪的过热/过冷,行情有出现反转的可能。该指标10月基本在35%-70%之间宽幅震荡,下旬基本都维持在50%以上水平,反映出市场中长期视角下处于强势状态。

超买超卖:指标10月均处于零轴上方,市场进入强势周期,月初和月末触发超涨回落。该指标以短期视角刻画市场强弱情况,该指标9月底已经回升至零轴上方,市场进入强势周期。10月8日一度接近30%,10月31日则一度接近20%,指标短时间快速上涨提示了市场超涨回落风险。

1)数据统计存在误差:报告数据均由Wind等第三方数据库导出,可能存在第三方数据库之间口径不一致的偏差问题;且由于统计时间问题,数据存在波动可能性;由于最新一日基金发行数据尚未公布,我们对此进行了估算,与实际值相比存在误差可能。

2)模型基于历史数据,对未来预测能力有限:数据统计具有滞后性,可能影响分析结果。模型基于A股近年来历史数据进行统计和分析,对未来预测能力有限;市场情绪可能同时受到政策及其他不可预估事件影响。

发表评论