供需驱动不强,成本端波动主导PTA价格变化

- 新闻

- 2024-10-21 08:21:04

- 400

本文源自:期货日报

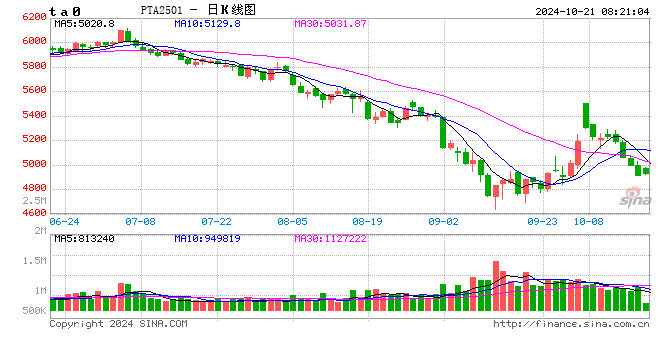

国庆节后原油价格下行,Brent原油跌破80美元/桶大关,WTI原油在70美元/桶附近徘徊,PX再度跌破7000元/吨,PTA跟跌调整。虽然终端需求目前随秋冬订单下达逐步回暖,但PTA自身供需驱动不强,市场信心一般。结合目前的市场信息来看,PTA近期多跟随原油震荡整理。

受原油拖累PX价格偏弱整理

供需方面,OPEC+减产进程仍在持续,供应有所下降,趋紧格局维持。此外,EIA、OPEC、IEA三大机构发布的10月原油供需月报均下调需求预期,且是连续三个月下调,还有部分海外机构对亚洲的需求有偏空预期,叠加美国传统旺季结束后开始累库,导致了市场对需求增加信心落空,油价短期反弹触顶后迅速回落。

地缘方面,近期以色列表态不会攻击伊朗石油和核设施,地缘冲突带来的风险溢价预期有所降温,更加剧了市场空头的信心。

宏观方面,欧美经济数据表现疲软。国内虽然近期出台了一揽子宏观刺激政策,但具体到落地情况,最终的结果兑现可能还得等到2025年。

多因素博弈下,需求的弱化相比地缘因素的支撑力占据了上风,国际油价仍有下跌空间。在此背景下,PX受成本拖累,大概率下行,对于PTA来说,原料端的支撑欠佳。且根据计算,近3个月前,PTA与PX的相关性系数为0.998,与WTI原油的相关性系数为0.657,与Brent原油的相关性系数为0.660;而近1个月,PTA与PX的相关性系数为0.995,与WTI原油的相关性系数为0.760,与Brent原油的相关性系数为0.728,PTA与原油的相关性有明显上升,因此PTA大概率跟随原油震荡整理。

风险方面,后续仍需关注中东地缘政治局势、补偿性减产落实进度和11—12月美联储的降息预期。

中长期PTA供应仍维持高位

截至10月17日,国内PTA周均产能利用率至81.65%,环比下降1.41个百分点,同比上升6.69个百分点。其中,周内有恒力惠州2#一套250万吨年产装置停车,前期新疆中泰昆玉、三房巷1#等已减停装置延续检修。四季度预计PTA供应仍将维持高位。

库存方面,截至10月17日,PTA工厂库存在4.76天,较前周增加0.06天,较去年同期下降0.28天;聚酯工厂PTA原料库存在8.30天,较前周增加0.20天,较去年同期增加1.11天。PTA厂内库存天数中性,聚酯工厂原料囤货意愿良好。

投产方面,2024年年末至2025年有虹港石化三期、独山能源3#/4#装置共计840万吨产能投产,2025—2026年有共计1120万吨产能投放,中长期供给压力仍存。

近期终端订单有回暖趋势

聚酯方面,截至10月17日,聚酯产能利用率为88.12%,较前周上升0.22个百分点;产量为148.23万吨,较前周增加0.04万吨。华西村等装置重启,周内及产能利用率小幅提升,国内聚酯行业产量小幅增加,目前仍处于相对旺季当中。

织造方面,截至10月17日,国内主要织造生产基地综合开工率为59.36%,江浙地区化纤织造综合开工率为68.72%,均有小幅增加。织造订单天数平均水平为14.97天,较前周减少1.59天。国庆节后需求整体较为冷清,除了随着气温降低,冬季面料需求有所回暖,整体订单无明显好转,且节后原料价格偏高,周内市场刚需为主,厂商多持谨慎观望情绪,10月订单多为前期翻单、补单,厂商多以消化库存为主。另外,虽然“双十一”及“双十二”服装纺织面料预售已经开启,市场有一定预热,但暂未反映到订单天数上。目前来看,终端多以刚需订单为主,虽难有大幅明显改善预期,但市场整体情绪相比前期有所回暖。

综上所述,虽然PTA面临“旺季不够旺”的困境,但随着冬季来临,近期终端订单稍有回暖趋势,织造业开工进一步提升。供给方面,PTA月内压力不大,但四季度供应仍有压力。目前PTA整个基本面供需驱动不大,成本端波动主导价格变化。在原油多空博弈延续的背景下,PTA将跟随原油震荡整理。(作者单位:中州期货)

发表评论