A500激战正酣,“A系列”又有重磅进展!同类最大ETF规模飙涨逾300%!

- 体育

- 2024-10-18 10:06:08

- 421

卷疯了!首批10只中证A500ETF刚一上市,当天(10月15日)就有近40家基金公司争相上报中证A500指数基金相关产品,囊括场外指数基金、指数增强基金、ETF、联接基金等各类共计43只产品。

年初10家基金公司鏖战“中证A50指数”还历历在目,如今“中证A500指数”再度爆火出圈,充分印证中证“A系列”特色宽基指数系列的十足魅力和巨大潜力。

尤为值得关注的是,继“50”、“500”之后,这场超级“A”旋风迅速刮到了“100”!

中证指数公司10月11日公告,为进一步丰富完善宽基指数体系,计划于2024年10月28日将中证100指数名称与简称分别调整为“中证A100指数”和“中证A100”。更名实施后,中证A100将与中证A50、中证A500初步构成中证“A系列”特色宽基指数体系。

根据公告,更名后的中证A100指数编制方法不发生变化,仅调整该指数及相关策略、衍生指数的名称与简称。究其缘由,中证100指数发布于2006年5月,于2022年6月进行了优化,优化后的指数编制方案融合行业均衡、ESG、互联互通等要素,可谓开创中证“A系列”特色编制之先河。中证A50及中证A500指数均沿用这一特色编制思路——追求行业中性,聚焦行业龙头,ESG负面剔除,互联互通筛选。

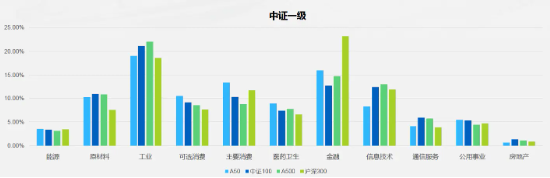

公开资料显示,中证A100指数成份股汇聚A股百强行业龙头,全面表征A股核心资产。指数定位于从行业均衡视角反映A股核心龙头公司表现,行业分布与全A行业分布基本一致,且较其他核心宽基指数“新经济含量”更高,截至2024年9月底,工业、信息技术、通信服务、医药卫生行业合计权重约48%。

(注:数据来源于Wind,截至2024.8.26)

可以预见的是,伴随中证A100指数更名落地,挂钩该指数的基金产品也将陆续更名。在“A系列”核心资产愈受关注的大背景下,更名焕新的相关ETF值得投资者重点关注。

根据沪深交易所数据,目前全市场共有10只ETF跟踪中证100指数,其中,华宝基金旗下中证100ETF基金(562000)规模最大、流动性最佳。据了解,中证100ETF基金(562000)基金名称及简称预计将与中证100指数同日实施更名。

从二级市场来看,年初以来大盘龙头风格整体表现较好,截至10月17日收盘,汇聚A股百强行业龙头的中证100指数年内累涨10.67%,大幅跑赢沪指(6.53%),一并超越中证A500(8.31%)和沪深300(10.41%)。

(注:中证100指数2019-2023年年度历史收益分别为:35.54%、24.09%、-10.55%、-22.07%、-12.64%,指数成份股构成根据该指数编制规则适时调整,指数回测历史业绩不预示指数未来表现。)

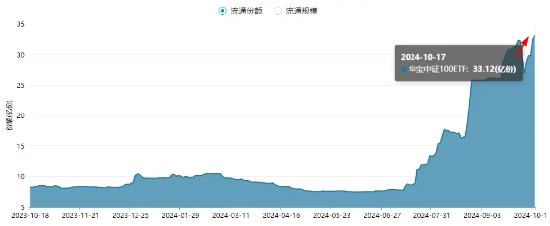

资金面上,进入下半年,挂钩中证100指数的ETF吸金显著,其中以中证100ETF基金(562000)最为典型。根据2024年中报,中证100ETF基金(562000)基金份额为7.68亿份,而到了10月17日,基金份额已升至33.12亿份历史新高,区间增幅达到惊人的331%!反映市场对中证100核心资产的关注度及信心显著提升。

展望后市,银河证券认为,当前A股市场估值仍处于历史低位水平,中长期投资价值凸显。主题风格上,大盘风格有望继续占优,随着中长期资金入市,大盘股更适合承接其配置需求。

伴随着大盘龙头风格的强化,以A50ETF华宝(159596)、中证100ETF基金(562000)等为代表的“A系列”核心宽基后续表现及资金热度值得期待。

注:根据沪深交易所数据统计,截至2024年10月8日,中证100ETF基金(562000)规模33.67亿元,近一年日均成交额4553万元,在同期跟踪中证100指数的10只ETF中规模最大,流动性最佳。

需要特别提醒的是,近期市场波动可能较大,短期涨跌幅不预示未来表现。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

图片、数据来源沪深交易所、华宝基金。风险提示:中证100ETF基金标的指数为中证100指数,该指数基日为2005.12.30,发布日期为2006.5.29,指数成份股构成根据该指数编制规则适时调整。文中提及个股及指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎

发表评论